P2P信贷平台爱投资与担保机构合作企业经营性贷款,上线半年累计交易近亿元

这是一个矛盾的市场:一边是 6000 万的中小企业,在传统银行的屋檐下仰人鼻息,保障其生产发展的资金需求无法得到满足;一边是占人口 99% 的普罗大众,被信托、私募的高门槛拒之于外,眼睁睁看着自己的微薄收入在高通胀下贬值。有人有融资需求,有人要投资保值,为什么不能创造一个市场同时为双方提供解决?以 P2P 模式为代表的互联网金融应运而生。

就经典意义的 P2P 贷款而言,平台方仅仅充当一个供求信息的发布渠道(比如拍拍贷),弱信审,无担保,这种做法在征信体系欠发达的中国市场遭遇了不小阻力。

而如果平台参与信用审查和担保呢?一需要实地勘验,二需要自提风险池,这对互联网企业来说又是一种负担。轻资产的线上公司走向重资产的传统信贷,很难说是互联网人的本愿。

与线下担保机构合作是条出路

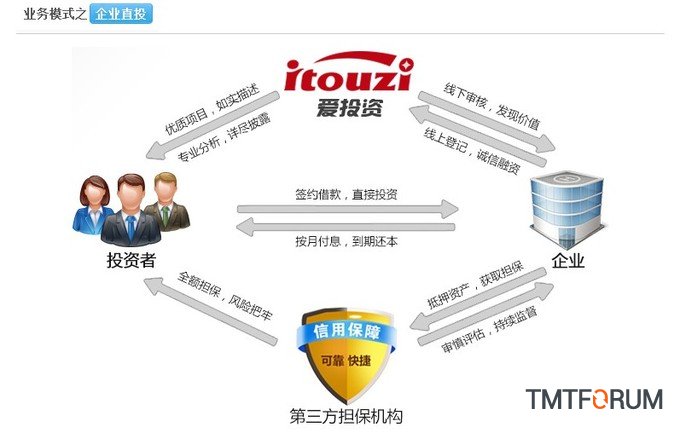

左右为难之下有没有折中办法?今年 3 月份上线的爱投资独辟蹊径,在“投资人—平台—借款人”的结构中嵌入了融资性担保公司。由通过官方资质认定的实体担保公司为借款人提供担保,并对投资者承诺保本付息。在二者的合作关系中,爱投资负责用户聚合和交易撮合,担保公司负责对借款企业实施尽职调查并进行贷中和贷后管理,风险性和交易成本得到有效平衡。

“互联网的优势在信息沟通和资源配置,担保机构的优势在风险管理,我们尝试让专业的人来做专业的事。”爱投资创始人王博表示:“融资性担保公司作为借款企业和银行的中介,服务对象以中小企业居多,这些借款往往具有金额小(1000 万以内)、周期短(几十天或数月)、用款急的特点。按银行流程,一笔贷款从申请到下批要花上一两个月,而每笔借款期限最低又是一年,这与客户需求不符,因此担保机构与我们的合作就顺理成章了。”

传统上担保公司受银行信贷政策影响较大,一旦遭遇监管收严、配额不足、经营指标逼近红线会立马停止放贷,依附于银行生态下的担保公司们也成为了无源之水。与爱投资的合作可以使担保公司在贷款来源上更加多元化且免受政策波动影响,往常银行不接的小额单子也变得有利可图。

而对爱投资自身而言,与担保公司合作的好处也显而易见:不必在线下布点,不必维持高水平的风险准备金(虽然爱投资也有风险池,但仅为支付利息而拨备),不与现有金融巨头正面冲突,市场扩张也可通过与当地线下金融体系直接对接而实现。

回避个人消费贷,只做企业经营性抵押贷款

在借款人一端,爱投资也做出了比较严格的限定。借款性质必须是企业经营性贷款,必须有全额抵押、健康的经营数据、真实的交易合同等。严格的甄选体系有利于控制平台风险,也让爱投资的审核变成一种信用背书,经过审核的企业筹资过程也会比较顺利。目前,企业通过爱投资完成一笔融资的整个周期在 5 到 10 天左右。

在爱投资团队看来,民间借贷高达 30% 到 40% 的年化利率已经超过了企业合理利润水平,接受这个利率的借款企业如果不是处在暴利行业,就是到了经营无以为继的边缘。因此爱投资将企业融资成本控制在 20% 以下,并未像一些 P2P 贷款一样以高利率覆盖高坏账。如果要对市面上各种贷款渠道的融资成本作一排序的话,由小到大依次为银行贷款、爱投资等抵押贷款、无抵押的信用贷款、民间借贷。

除了低融资成本和灵活的借款期限,类似爱投资的贷款渠道为企业提供的一个附加收益是可以使借款使用效率显化。爱投资联合创始人赵春霞介绍说:“以往银行借贷都是以年为单位,企业即使只有几个月的用款需求也得借满整年,用款项目结束之后资金要流向哪里?项目本身的经济核算要怎么做?这对企业来说都是个问题。而我们所提供的借款周期与项目周期更加匹配,核算起来也就简单了。”

服务”有品质、有文化的屌丝”

按照爱投资团队的说法,他们所服务的投资者常以“有品质、有文化的屌丝”自嘲。这其实也与爱投资所鼓励的理财观相一致:“投资的底线是不影响到自己生活,所以我们比较倾向有一定投资分析能力和闲置资产,同时又无力参与信托计划(门槛 100 万)的用户。虽然理论上只要爱投资的坏账率在 10% 以内都可以被担保机构消化,但收入比较紧张的投资者还是购买保本型理财产品为宜。”

爱投资的最低投资门槛和递增幅度均为 1 万元,相较同业水平为高,同时在项目信息披露上也向信托的标准靠拢。P2P 贷款一般仅列明信用评级、有无抵押、有无实地勘验等信息,而爱投资会对企业背景、经营状况、借款用途和偿债能力等项目一一详述。在使用这些信息时,对投资者的投资素养还是有一定要求的。

P2P贷款的国内流变

P2P 贷款产生于国外,比较知名的有Lending Club和Prosper等。而该模式移植到国内则变成了一片乱战,短短三年时间就有两千多家同类网站涌现,前有蚂蚁贷、优易贷等卷款走人,后有宜信(目前的 P2P 贷款领头企业)受到非法集资的质疑,整个行业处于法规和监管缺位的状态。

为了控制借款人风险,越来越多的 P2P 贷款公司开始接受线上线下兼营的思路:人人贷与友信(一家线下金融机构)共组合资集团,宜信两万多名员工中已有一万多活动于线下,许多地方性的 P2P 贷款也取得了不错的业绩。

另有一些公司则开始尝试理财产品搜索。以融360、好贷、安贷客为代表的贷款搜索平台本身不参与借贷业务,而选择与银行机构对接,为后者提供流量分发。

后来又诞生了爱投资和有利网,,两者基于与线下机构的合作逐渐形成了类似金融 O2O 的模式。所不同在于,爱投资与融资性担保机构合作,专注于企业经营性抵押贷款。而有利则选择与小贷公司合作,偏重个人信用贷款。不过就有利最近迹象来看,似乎也开始与担保公司展开接触。另外,虽然人人贷也与线下担保机构有所合作,但爱投资团队表示其所称的“担保机构”实际上还是以小贷公司居多。

至于巨头方面,不久前接连传出百度试水金融搜索和阿里申请互联网银行的消息——面对巨头的竞争,王博表示乐观:“从百度操作有啊和百度币的历史经验来看,很可能在扼住搜索入口后便难以更进一步了,而阿里和京东则更多围绕自己电商生态在做文章。”

爱投资今年 3 月正式上线,一个月后打通第三方支付,成立不到半年来,已经累计撮合交易过亿元。目前核心成员共四人,分别来自 IT 和金融领域。创始团队堪称学霸组合:CEO 王博毕业于清华电子工程系,被保送中科院计算所;CFO 赵春霞 19 岁大学毕业,后加入花旗银行投资银行部并管理近 20 亿美元资产。

自 1580 年威尼斯人成立近代第一家银行以来,近 500 年的时间已让金融发展成一座高墙深沟的堡垒。这座堡垒威严、庄重,以凛然不可侵犯的姿态高踞普通人的生活之上,掐扼着经济的命脉吸取着滚滚利源。如果互联网的历史是一场平民向国王贵族们夺取权力、谋求自由的战争,那么 P2P 信贷已经鸣响了金融反叛的第一枪。

热门文章

-

1

百度推出“百度识图”,帮你搜索具有相似人脸的图片

-

2

铁血网创始人蒋磊:根植于社区电商品牌,龙牙诞生

-

3

疫情下的演出市场:“云演出”能走多远?

-

4

通过新浪云商店搭建自主域名的WORDPRESS独立博客

-

5

曾毅榕:从梦想开始创业

-

6

GMGC成都2017演讲|新川创新科技园总裁刘希良:把握西部机遇,共享中新资源,协同创新,创智成都!

-

7

数字支付公司 SumUp 获得巨额融资,美国运通和 Groupon 牵头

-

8

稀品网获得千万级A轮融资

-

9

正版数字阅读平台巨头、国内最大IP源——阅文集团作为钻石赞助商,鼎力支持GMGC成都

-

10

用免费短信接收Gmail邮件?非洲人民好福利!

-

11

从社区到平台,宝宝知道坐拥母婴流量头把交椅的秘密

-

12

Basis,宣告移动健康应用时代到来

-

13

PaaS服务“云适配”,以一行JS代码将PC网站移动化,与百度Site App细分市场

-

14

粉笔网旗下智能在线题库“猿题库”上线

-

15

Pinterest将瀑布流引入移动端,推出iPad 和Android 客户端

-

16

手机里的小红书购物宝典,境外购物领域的知乎

-

17

台北文华东方寻宝记

-

18

马云在2012网商大会上的闭幕演讲实录

-

19

浙报集团董事长高海浩《致全体浙报人》全文,浙报大步迈向互联网

-

20

运满满: “一带一路”、人工智能如何变换干线物流发展轨迹?